Источник:

Заполнение формы 6-НДФЛ: прощёный долг (даты и суммы)

1. Компания простила работнику долг

1. Компания простила работнику долг

Сотрудник ездил в командировку. После возвращения не принес подтверждающие документы на часть расходов. Компания простила долг.

Сотрудник получает доход, если компания прощает ему долг. Такая выплата облагается НДФЛ по общей ставке: 13 процентов для резидентов или 30 процентов для нерезидентов (письма Минфина России от 26.10.15 № 03-04-06/61255, от 23.06.15 № 03-04-05/36270, ФНС России от 11.10.12 № ЕД-4-3/17276).

Дата получения дохода по прощенному долгу — день, когда компания списала его с баланса (подп. 5 п. 1 ст. 223 НК РФ). Этот день совпадает с датой подписания соглашения о прощении долга или другого документа. На дату получения дохода компания исчисляет НДФЛ. Удержать налог она может только с ближайших денежных доходов. Ведь с прощенного долга компания не может удержать налог.

В разделе 1 доходы отразите на дату прощения долга. В строке 020 запишите размер долга, в строке 040 — исчисленный НДФЛ. Дальнейший порядок зависит от того, удержала компания налог или нет.

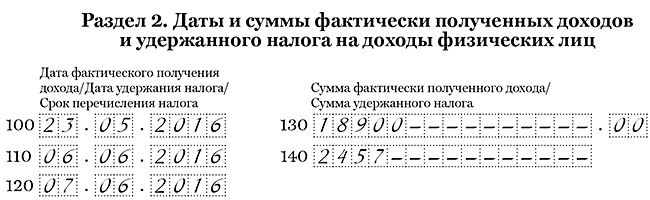

Компания удержала НДФЛ в отчетном периоде. Запишите налог в строке 070. В строке 100 запишите дату списания долга с баланса. В строке 110 — день, когда компания смогла удержать НДФЛ, в строке 120 — следующий рабочий день.

Если компания сможет удержать налог в следующем квартале, раздел 2 заполняйте в расчете за девять месяцев. При этом налог в строке 080 показывать не надо.

Компания не сможет удержать НДФЛ до конца года. Отразите неудержанный налог в строке 080. В разделе 2 компания сможет заполнить только строки 100 и 130. В строке 100 поставьте дату получения дохода, а в строках 110 и 120 нулевые даты — 00.00.0000 (письмо ФНС России от 24.05.16 № БС-4-11/9194@). В строке 130 запишите прощенный долг. А в строке 140 — ноль.

На примере

Компания простила сотруднику долг по командировке — 18 900 руб. Соглашение о прощении долга стороны подписали 23 мая. В этот день компания списала долг с баланса и исчислила НДФЛ — 2457 руб. (18 900 руб. × 13%). Налог компания смогла удержать при выдаче зарплаты за май — 6 июня. Крайний срок перечисления НДФЛ — 7 июня. Компания заполнила раздел 2, как в образце 66.

Образец 66. Как заполнить в разделе 2 прощенный долг: